Was ist das für eine Strategie?

Es handelt sich um einer der ältesten und bekanntesten Börsenstrategien, die Benjamin Graham entwickelt hat. Der US-Wirtschaftswissenschaftler gilt als Erfinder des Value-Investment-Stils. Die Idee kann sehr einfach und ohne hohe Kosten umgesetzt werden. „Dogs of the Dow“ ist eine Metapher für zurückgebliebene Aktien des Dow-Jones-Index.

Seit Jahrzehnten sind solche Titel meist daran zu erkennen, dass sie gemessen am Aktienkurs eine rechnerisch hohe Dividende bieten. Daran hat sich bis heute nichts geändert. Die „Hunde des Dows“ sind die zehn Werte des Index mit der zum Beginn des neuen Jahres höchsten Dividendenrendite. Am Jahresbeginn investieren Anleger gezielt und gleich gewichtet in jene zehn Werte mit der höchsten Dividendenrendite und halten sie bis zum Jahresende. Dann werden die Werte verkauft, die nicht mehr den höchsten prozentualen Dividendenertrag bieten und in die neuen Titel getauscht.

Warum ist diese Strategie so beliebt?

Seit es Aktien und Börsen gibt, sind Anleger immer wieder auf der Suche nach einer Strategie, mit der sie besser als der Markt abschneiden können. D.h. sie investieren in eine kleinere Titelauswahl als der Index insgesamt an Aktien hätte (Dogs of the Dow: in 10 statt 30). Dahinter steckt der Wunsch, mit dieser Vorgehensweise eine noch bessere Rendite zu erzielen, als wenn sie einfach alle Aktien des Index gekauft hätten. In Zeiten, in denen hochbezahlte Hedgefonds-Manager Millionen in Algorithmen und die Datenauswertung stecken, um den Markt „outzuperformen”(sich besser zu entwickeln), ist es die Einfachheit, aus der diese Strategie ihren Charme bezieht.

Wie erfolgreich ist diese Strategie wirklich?

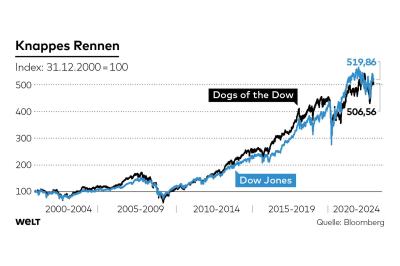

Seit dem Jahr 2000 ist die Idee in immerhin 13 von 22 Jahren aufgegangen. Auch im Jahr 2022 lagen die „Dogs of the Dow” vor dem Dow Jones. In diesem sehr aufregenden und schlechten Börsenjahr haben die zehn Hunde ein durchschnittliches Plus von 2,2 Prozent abgeworfen. Dagegen hat der berühmteste Index der Welt inklusive Dividenden fast sieben Prozent verloren

Den Dogs ist es zwar in der Mehrzahl der Jahre gelungen, den Dow zu schlagen, trotzdem hat diese Strategie auf lange Sicht keine Überrendite erzielt. Das liegt daran, dass in den Jahren, in denen der Index erfolgreicher war, er manchmal so viel besser war als die „Hunde“. Besonders stechen dabei die Jahre 2019 und 2020 heraus. Im Jahr 2019 schaffte der Dow 25 Prozent und damit ganze zehn Prozentpunkte mehr als die Dogs of the Dow.

Im darauffolgenden Jahr 2020 erzielte der Dow Jones 9,7 Prozent, die „Dogs” verloren dagegen acht Prozent. Solche Jahre führen dazu, dass der Leitindex seit Ende 2000 420 Prozent zugelegt hat, während die Dogs-of-the-Dow-Strategie mit immerhin 407 Prozent aber weniger schaffte. Die Hunde sind also eine schöne Idee, die in vielen Jahren aufgeht, eine Zauberformel zur ewigen Outperformance sind sie aber nicht.

Was kann man aus der Entwicklung in 2022 lernen?

Bester Wert im Jahr 2022 war der Ölkonzern Chevron mit einem Gesamtertrag inklusive Ausschüttung von 56 Prozent. Es folgen der Pharmariese Merck & Co. mit 49 Prozent Gesamtertrag, dann die Biotech-Firma Amgen mit 20 Prozent und Coca-Cola mit zehn Prozent. Schlechtester Wert war der Halbleiterhersteller Intel mit einem Minus von fast 50 Prozent. Hier zeigt sich, dass eine hohe Dividendenrendite auch nicht vor starken Kursverlusten schützt.

Denn die Rendite kann entweder dadurch steigen, dass die Ausschüttung erhöht wird, oder aber der Kurs sinkt. Wahrscheinlich geht der Begriff „Dogs of the Dow“ auf letzteres Phänomen zurück. Dogs hat in dem Sinne eine ähnliche Bedeutung wie Underdog auf Deutsch. Die Strategie bezieht ihren Reiz daraus, dass bei einer Dow-Jones-Aktie (also einem bekannten Standardwert, sogenannten Blue-Chips) auf ein schlechtes Jahr mit einiger Wahrscheinlichkeit ein gutes Jahr folgt.

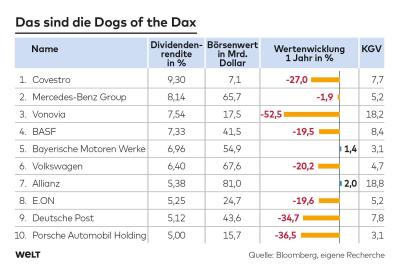

Wer will, kann dies auch mit Dax-Werten umsetzen

Bitte den Disclaimer lesen