Lange Zeit waren Aktien praktisch alternativlos, da nur minimale Zinsen oder sogar Minuszinsen dem gegenüberstanden. Doch seit 2022 hat sich das Blatt gewendet, denn die Notenbanken versuchen seitdem, den starken Inflationstrend in de n Griff zu bekommen. An den Zinsmärkten gibt somit wieder attraktive Investitionsmöglichkeiten.

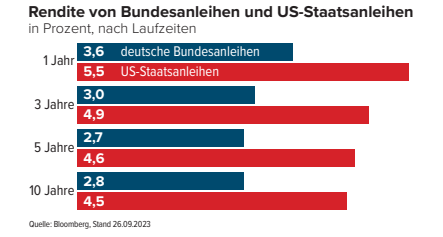

Der US-amerikanische Anleihenmarkt glänzt mittlerweile wieder mit interessanten Renditen:

• Zuletzt erreichte die Rendite zehnjähriger Staatsanleihen – erstmals seit 2007 – wieder die Marke von 4,5 Prozent.

• Kürzerlaufende Treasury-Bonds notieren sogar bei mehr als fünf Prozent.

• Selbst bei deutschen Bundesanleihen, die bis 2022 über sieben Jahre praktisch zinslos waren, lassen sich nun um drei Prozent Ertrag erzielen.

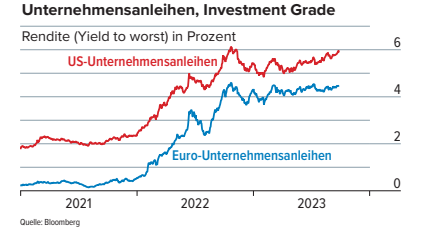

• Bei vielen Firmenbonds guter Qualität kommen schnell noch mal ein oder zwei Prozentpunkte obendrauf.

• Bis sieben oder acht Prozent Jahresrendite kann ergattern, wer mit bonitätsschwächeren Hochzinsanleihen stärker ins Risiko geht.

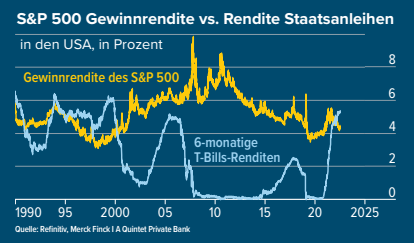

Damit sind Anleihen wieder zu einer ernsthaften Konkurrenz zu Aktien geworden, wie nachstehende Grafik zeigt.

Denn derzeit ist die Gewinnrendite kurzfristiger US-Staatspapiere höher als die Gewinnrendite des US-Aktienindex S&P 500. Die Gewinnrendite ist der Kehrwert des Kursgewinn-Verhältnisses multipliziert mit 100 (Aktuell KGV S&P 500 bei 20 = 100 : 20 = 5% Gewinnrendite). Dadurch, dass Aktien volatiler sind, verschlechtert sich das Chance-Risiko-Verhältnis noch.

Da der Höhepunkt in der Inflationsentwicklung bereits hinter uns liegen dürfte (aktuell USA 3,7% und Euroland 5,2%), sind weitere Zinsmaßnahmen – wenn überhaupt – nur noch in kleineren Dosen notwendig. Die Leitzins-Prognosen der Mitglieder der amerikanischen Notenbank gehen auch nur noch von einer weiteren Zinserhöhung aus und erwarten dann im Verlauf des Jahres 2024 wieder sinkende Zinsen. Die durchschnittliche Wartezeit zwischen letzter Zinserhöhung und erster Zinssenkung beträgt ca. 6 Monate. Allerdings könnte es diesmal etwas länger dauern, da die relativ hohe Inflation als etwas hartnäckiger herausstellen könnte. Der Satz „Higher for longer“ macht deshalb auch schon die Runde, denn das eigentliche Ziel der Geldentwertung liegt bei 2 Prozent und bis dahin könnte es noch ein dorniger Weg werden.

Auch wenn noch ein Restrisiko besteht, dass sich die Renditen der langlaufenden Anleihen – wie in der Vergangenheit – dem Zinsniveau der Fed-Fund-Rate von 5,5 Prozent annähern. Man kann das aktuelle Niveau durchaus als Chance sehen, sich längerfristig eine attraktive Rendite zu sichern. Anders als in der Nullzinsphase lohnt sich jetzt wieder, sich Gedanken über die Aufteilung (Allokation) von Aktien und Anleihen die Formel „100 minus Alter = Aktienquote“ helfen.

So kann ein junger Mensch mit 20 Jahren durchaus einen 80-prozentigen Anteil an Dividendenpapieren halten, während ein 60-jähriger sein Vermögen sicherer aufstellen muss. Hier genügt ein 40-prozentiger Aktienanteil und mit einem Löwenanteil von 60 Prozent gut verzinster Anleihen kann man ruhiger schlafen. Um sich ein Anleihen-Portfolio zusammenzustellen, genügt es völlig, sich auf einen oder einige wenige Fonds/ETFs zu fokussieren – je nach der eigenen Risikoneigung.

Staatsanleihen - Sicherheit zuerst!

Sie bieten eine höhere Sicherheit, fallen dafür in der Rendite gegenüber anderen Kategorien etwas ab. Das beginnt sich nun in den Fonds zu spiegeln. Staatsanleihen investiert, hat in der Regel neben einer akzeptablen Rendite auch die Sicherheit der Rückzahlung im Blick. Durch die Benotung der Ratingagenturen hat man die Möglichkeit, das Ausfallrisiko von Anleihen besser einzuschätzen. Sie sind aber keine Gewähr, wie die Finanzkrise 2008/09 leider gezeigt hat.

Nach dieser Beurteilung droht zumindest bei den führenden Industriestaaten auch künftig kein Ungemach: Die Anleihen der Bundesrepublik besitzen nach wie vor bei Standard & Poor’s die Bestnote AAA, die der weit höher verschuldeten Vereinigten Staaten landen mit AA+ nur einen Tick schlechter. Selbst Kreditkrösus Italien erhält mit BBB noch ein sogenanntes Investmentgrade-Rating. Bei BB beginnen dann die weniger soliden Anleihe-Kategorien, absteigend über CCC bis C. Eine Benotung mit D bedeutet schließlich akuter Zahlungsausfall.

ETFs sind dabei ideal in der Nachbildung von Indices, die in der Regel Bonds entsprechend Größe und Bedeutung der einzelnen Länder enthalten.

• Dabei liegt ein stärkerer Fokus auf den Laufzeiten: Sie entscheiden über Zinsertrag und Kursaussichten.

• So enthält in der u. a. Tabelle der auf Euro-Staatsanleihen ausgerichtete iShares-ETF nur Titel mit Fälligkeit spätestens in drei Jahren, wobei italienische und deutsche Papiere zusammen auf 70 Prozent Anteil im Portfolio kommen.

Der Invesco-Indexfonds auf US-Treasuries bündelt ebenfalls Titel mit Laufzeiten nur bis drei Jahre.

• Das bedeutet in der Regel eine höhere Kursstabilität als bei Langläufern und im Moment sogar auch bessere laufende Erträge.

• Sinken die Zinsen indes, sind Langläufer-Fonds im Vorteil, weil sie hochrentierliche Titel länger im Depot behalten, während Kurzläufer-Fonds schneller austauschen müssen.

Eine Zinsspekulation mit Hebel in Dollar bietet der unten aufgeführte SPDR-ETF der State Street Bank auf US-Regierungsbonds mit Laufzeiten von zehn Jahren plus.

• Er ist höchst volatil. Im Anleihen-Horrorjahr 2022 büßte er bis 25 Prozent an Wert ein, mit dem jüngsten Zinsbuckel noch mal drei Prozent.

• Gleichzeitig schuf das eine gute Basis mit gewaltigem Hebel nach oben, sollten die langfristigen Zinsen in den USA wieder sinken.

Rendite weltweit: Mit Dollar-Anleihefonds kaufen sich Anleger gleichzeitig ein Währungsrisiko (oder eine Chance) ein.

• Bei globalen Fonds lässt sich dies besser austarieren, hinzu kommt eine große Länderauswahl.

Aktiv gemanagte Portfolios sind daher meist die bessere Wahl. So konzentriert sich der Berenberg-Fonds zum Beispiel auf einen Mix von 78 Anleihen aus Ländern außerhalb Europas mit positiv scheinenden Fundamentaldaten.

• Im Depot liegen vor allem Staatsbonds, beigemischt sind aber auch Unternehmensanleihen. Die durchschnittliche Rendite der Papiere bewegte sich zuletzt um 6,4 Prozent.

Dagegen konzentriert sich der Fonds von Robeco auf einen breiten Korb von Staatsanleihen vor allem aus Industrieländern.

• Durch ein aktives Laufzeiten-Management je nach Marktlage versucht er, zusätzliche Erträge zu erwirtschaften.

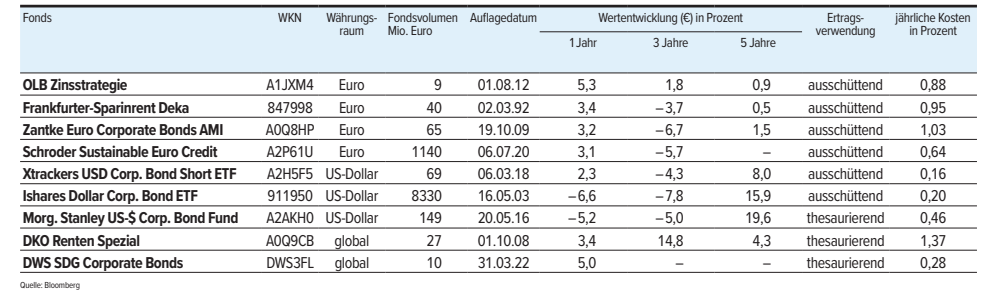

Unternehmensanleihen: Rendite mit Bonitätsfokus!

Fonds mit Unternehmensanleihen ermöglichen meist höhere Erträge als Staatsanleihen, haben aber auch bei guter Bonität der Emittenten ein etwas höheres Risiko. Bei einem Renditevorsprung von 1 – 2 Prozent dürfte dieser Nachteil aber überkompensiert werden.

Grundsätzlich gelten auch bei Fonds auf Unternehmensbonds die gleichen Regeln, was die Laufzeitstruktur betrifft, wie bei Staatsanleihen.

• Allerdings spielt bei Unternehmensanleihen die Bonität eine größere Rolle.

• Die in der Tabelle unten genannten Fonds investieren bevorzugt in Papiere guter Qualität, sprich mit Investmentgrad.

• Die Auflistung zeigt gleichfalls einige der besseren Fonds in ihrer Kategorie. Allerdings besitzen sie unterschiedliche Zielgebiete.

Das gesamte Spektrum von in Euro emittierten Anleihen und Laufzeiten kann so der Fonds der Oldenburgischen Landesbank (OLB) abgreifen.

• Der Schwerpunkt liegt allerdings auf Firmenbonds und Pfandbriefen plus Staatspapiere, Wandelanleihen und Geldmarktanlagen.

• Der Fonds fokussiert aktuell vor allem auf Firmenanleihen mit Laufzeiten bis zu drei Jahren. Die Herkunft der Emittenten ist dabei breit gestreut, mit Schwerpunkt allerdings Europa.

Der Frankfurter Sparkassenfonds hat ebenfalls ein aktives Laufzeitmanagement und zieht ein zusätzliches Sicherheitsnetz mit sehr breiter Streuung und Beimischung von Staatsanleihen ein.

Der Zantke-Fonds investiert in Euro-Unternehmensanleihen internationaler Adressen mit durchweg guter Bonität und zudem relativ gleichmäßig über die Laufzeiten.

Der Sustainable Euro Credit Fund des britischen Vermögensverwalters Schroders allokiert ähnlich. Die Firmensauswahl erfolgt allerdings über einen Nachhaltigkeitsfilter.

Der Xtrackers ETF der DWS bildet bei den Dollarfonds den Bloomberg MSCI USD Corporate SRI 0-5 Years PAB Index ab, mit Dollar-Anleihen internationaler Firmen (Schwerpunkt USA) und Laufzeiten bis maximal fünf Jahre. Die durchschnittliche Rendite der Papiere liegt derzeit bei 5,6 Prozent.

Der ETF der Blackrock-Tochter iShares investiert nach dem Anleihe-Index iBoxx Dollar Liquid Investment vor allem in die liquidesten Firmenanleihen guter Bonität. Das sind hauptsächlich Dollar-Emissionen der großen US-Konzerne.

Morgan Stanley allokiert in seinem Corporate Bond Fund sehr aktiv mit dem Ziel einer möglichst guten Gesamtrendite aus Zinsen und Kurserträgen. Die durchschnittliche Rendite der im Portfolio liegenden 235 Anleihen liegt derzeit bei ca. 6,2 Prozent mit Laufzeiten von vorwiegend drei bis sieben Jahren.

Der DKO Fonds der Dr. Kohlhase Vermögensverwaltung in München investiert weltweit hauptsächlich in Anleihen von Unternehmen aus Industriestaaten plus Anleihen aus stabilen Schwellenländern. Mit seiner Strategie schneidet er seit Jahren überdurchschnittlich ab.

Der neue Anleihefonds der DWS (SDG Corporate Bonds) geht geografisch ähnlich vor, wobei das Management bei der Titelauswahl bewusst auch soziale und Umweltkriterien berücksichtigt.

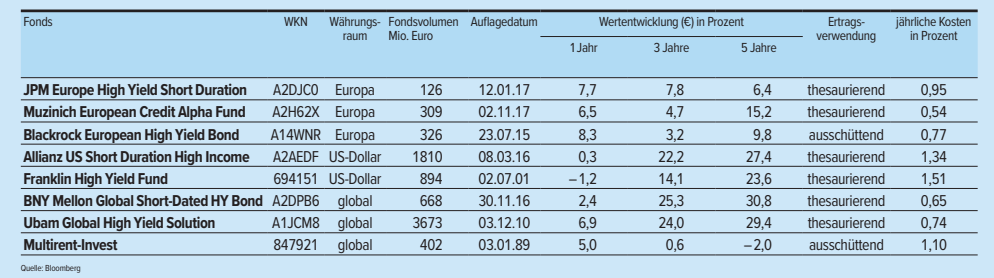

High-Yield-Bonds: Mehr Risiko - mehr Ertrag?!

Hochzinsanleihen (Anleihen mit Rating BB und darunter) stehen für überdurchschnittliche Renditen bei höheren Risiken. Durch den starken Zinsanstieg seit Mitte 2022 neigt sich die Waage zusehends auf die Chancenseite. Allerdings muss man hier beachten: sollte die Wirtschaft weltweit stärker lahmen wächst die Gefahr von Kreditausfällen. Zudem steht dieses Anleihesegment nach den Marktbeobachtern des Bad Homburger Vermögensverwalters HQ Trust vor einer „Fälligkeitsmauer“. Allein in den kommenden vier Jahren, also bis 2027, müssen 43 Prozent der im Bloomberg Global High Yield Corporate Index enthaltenen rund 2000 Anleihen zurückgezahlt werden. Es ist nicht sicher, ob das immer gelingt. Zuletzt bewegte sich die Ausfallquote bei Hochzinsbonds um drei Prozent.

Aber zurück zu den Chancen: Hochzinsanleihen brachten zuletzt in Dollar wie in Euro ein Zinsplus von im Schnitt etwa vier Prozent gegenüber Staatsanleihen. Gute Fondsmanager wissen das zu nutzen. Sie können die Risiken durch breite Streuung der Anlagen und aktives Management mindern. Somit eignen sich High-Yield-Fonds recht gut zur Depotbeimischung.

Dabei gilt auch hier das derzeit übliche Muster:

Portfolios mit Kurzläufern wie der J.P. Morgan Europe High Yield Short Duration (s. Tabelle) eignen sich eher zum Abschöpfen der hohen Renditen auf kürzere Sicht. Der Fonds investiert in Anleihen europäischer Währungen mit Bonität meist unterhalb von Investmentgrade und überwiegend bis drei Jahre Laufzeit. Die Durchschnittsrendite liegt derzeit knapp Prozent.

Der Fonds Muzinich European Credit Alpha Fund (auf Anleihen spezialisiertet US-Anbieter) streut breiter über Laufzeiten und nutzt zudem Derivate mit dem Ziel, Erträge aufzupeppen.

Der Blackrock-Fonds European High Yield Bond agiert ähnlich, aber etwas risikoreicher mit Schwerpunkt auf Anleihen mit niedrigem oder gar keinem Rating. Stabilisierend kann er Staatsanleihen beimischen. Die Papiere mit derzeit meist zwei bis fünf Jahren Laufzeit bringen momentan 8,4 Prozent Rendite.

Auf der Dollarseite agieren der Allianz-Fonds US Short Duration High Income als Kurzläuferfonds und zuletzt 7,3 Prozent Rendite sowie der Franklin High Yield Fund mit mittleren Laufzeiten und verstärktem Derivate-Einsatz (Rendite aktuell 8,5 Prozent).

Bei den global anlegenden Produkten investiert der BNY-Mellon-Fonds in kurzlaufende Anleihen niederer Bonität vor allem in Industriestaaten.

Der Fonds der Schweizer Union Bancaire (Ubam) sucht nach Hochzinsanleihen von Staaten und öffentlichen Stellen mit Schwerpunkt Dollar-Raum.

Dagegen legt der Multirent-Invest der Deka (Sparkassen) den Schwerpunkt auf eher kürzer laufende Hochprozenter aus Schwellenländern bei aktuell 9,4 Prozent durchschnittlicher Rendite

Neu am Markt: Anleihefonds mit planbaren Renditen!

Wie hoch ist die Rendite einer Anleihe? Bestimmt wird sie von drei Faktoren: dem Zins, dem Kurs und der Laufzeit. Aber Anleihekurse schwanken. Anleger, die Anleihen nicht bis zur Endfälligkeit halten, sind diesem Schwankungsrisiko ausgesetzt. Bislang war das bei allen Anleihefonds und -ETFs der Fall, da diese eine Vielzahl von Titeln in ihren Portfolios mit unterschiedlichen Restlaufzeiten haben.

Mit den neuen Ibonds-ETFs von der Blackrock-Tochter iShares können Anleger erstmals Anleihen per ETFs bis zur Endfälligkeit halten. Neun Portfolios – teils mit ausschüttenden und thesaurierenden Tranchen – sind aufgelegt. Weitere – auch von anderen Anbietern – sollen kommen.

Die Vorteile der Laufzeiten-Anleihen-ETFs liegen auf der Hand.

• Gegenüber herkömmlichen Anleihefonds und -ETFs bieten sie eine planbare Rendite.

• Gegenüber Einzelanleihen, die häufig nur in großen Stückelungen zu mindestens 1000 Euro oder gar 100000 Euro ausgegeben werden, punkten sie mit einer breiteren Diversifikation.

• Die Nachteile sollten Anleger auch bedenken. So zählen die Laufzeiten-ETFs zwar zum risikoarmen Teil der Vermögensallokation, doch keinesfalls zum risikofreien. Ausfälle sind bei Unternehmen und Staaten mit Investmentgrade unwahrscheinlich, aber trotzdem möglich.

Dieser Beitrag (größtenteils übernommen aus der aktuellen Zeitschrift Focus Money) enthält zahlreiche

Nennungen von Fonds oder ETFs, die keine Anlageempfehlung darstellen. Jeder Leser sollte sich selbst

zusätzlich in anderen Quellen informieren und seine eigenen Anlageentscheidungen treffen.

Bitte den Disclaimer lesen