Als Anleger will man mit Index-Fonds (ETFs) vor allem seine Aktien-Anlage breit streuen. Aber leider weisen mittlerweile die meisten Indizes hohe Klumpenrisiken auf.

Was muss man zum Thema "Klumpenrisiken" wissen?

Eine der ersten und wichtigsten Lektionen, die man als Anleger lernt, dass man möglichst breit streuen (diversifizieren) und nicht nur auf eine oder wenige Aktien setzen sollte. Denn das senkt das Risiko signifikant und macht einen unabhängiger von einzelnen Unternehmensnachrichten.

Millionen Deutsche setzen das mittlerweile um, in dem sie ETFs kaufen, also börsengehandelte Fonds, die in Indizes investieren, die aus Hunderten, oft Tausenden von Einzelaktien bestehen. Den wenigsten ist dabei bewusst, dass sich dadurch nur auf eine Schein-Diversifizierung ergibt. Durch die Konstruktionsweise der Anlagevehikel ist die tatsächliche Streuung derzeit sogar so gering wie selten zuvor.

Das klingt zunächst merkwürdig, da Indizes wie der S&P 500 oder der MSCI World mehrere hundert oder gar Tausende von Aktien enthalten. Weniger bekannt ist aber, dass bei beiden die ersten zehn Titel gut 20 – 30 Prozent der Indexgewichtung ausmachen, was aktuell vor allem die großen amerikanischen Tech-Konzerne sind. Diese Titel werden nach ihrer aktuellen Marktkapitalisierung (Anzahl der umlaufenden Aktien x Aktienkurs) gewichtet. Durch den starken Anstieg in den letzten Jahren ist diese entsprechend hoch. Das ist natürlich erfreulich bei steigenden Kursen, aber erhöht umso mehr das Risiko bei fallenden Kursen. Im bisherigen Jahresverlauf 2023 lassen sich beispielsweise rund 70 Prozent der Wertentwicklung des S&P 500 auf diese Top-Zehn-Aktien zurückführen.

Was ist die "Effective Number of Constituents"?

Somit wird da Ziel der Diversifikation in Frage gestellt. Wie stark diese in den jeweiligen Indizes eingeschränkt ist, zeigt die sogenannte „Effective Number of Constituents“ (ENC), übersetzt die effektive Zahl der Bestandteile. Vereinfacht gesagt gibt sie an, wie viele Aktien aus dem Index ausreichen würden, damit sich dieser genauso verhält wie mit der vollen Zahl an Mitgliedern. Beim S&P 500 sind es beispielsweise gerade einmal 62.

Das bedeutet, dass sich mit mehr Aktien in einem Index nicht zwangsläufig eine deutlich höhere Diversifikation ergibt. Obwohl der MSCI World über 900 Aktien mehr als der Stoxx 600 hat, ergeben sich bei der Zahl effektiver Positionen nur marginale Unterschiede. Der ENC-Wert steigt in diesem Beispiel gerade einmal von 131 auf 133. Der MSCI All Country World hat wiederum doppelt so viele Positionen wie der MSCI World, doch hier steigt der Wert nur von 133 auf 163. Das liegt daran, dass mehr als 1500 der 3000 Aktien dieses Index nur ein Gewicht von weniger als 0,01 Prozent haben.

Vergleicht man die ENC für den MSCI World mit der Dotcom-Blase im Jahr 2000, ist der Index noch weniger diversifiziert wie damals. Denn vor über 20 Jahren dominierten zwar auch Technologiewerte, doch es gab gleichzeitig auch noch eine Reihe anderer Schwergewichte wie beispielsweise den Ölkonzern Exxon Mobil oder den Mischkonzern General Electric.

Gibt es Alternativen zu diesen Indices?

Wer also wirklich breit diversifizieren will, für den gibt es eine Alternative. Denn von einigen großen Indizes gibt es jeweils auch gleichgewichtete Varianten. Hier spielt nicht die Marktkapitalisierung die entscheidende Rolle, sondern alle Werte haben den gleichen Anteil (im S&P 500 also beispielsweise jeweils 0,2 Prozent).

M.M.Warburg hat die Entwicklung der marktkapitalisierten Indizes S&P 500 und Stoxx Europe 600 seit 1990 mit ihren jeweiligen gleichgewichteten Varianten verglichen. Ergebnis: Gleichgewichtiger S&P 500 jährliche Rendite 10,9 Prozent – Original-Index 10,0 Prozent p.a. Beim Stoxx Europe 600 waren es 5,3 statt 5,0 Prozent. Das klingt nach wenig, aber im langfristigen Vergleich wirkt die Macht des Zinseszinses. Wer 1990 einmalig 10.000 Euro in den S&P 500 investierte, hatte Ende 2022 rund 89.540 Euro im Depot. Bei einer Anlage in die gleichgewichtete Variante wurden daraus jedoch 108.000 Euro.

Man muss aber ehrlich sagen, dass sich seit 2017 die marktkapitalisierten Indizes in USA und Europa im Schnitt besser entwickelten. Ursache dafür war die Kursfantasie, die durch den Megatrend der künstlichen Intelligenz (KI) ausgelöst wurde. Es stellt sich dazu aber aktuell die Frage, ob die Kurse hier nicht zu viel an Zukunft-Chancen vorweggenommen haben. Zudem wurden von den Märkten die seit über einem Jahr steigenden Zinsen ignoriert, die insbesondere diesen Wachstumstiteln die Kursphantasie erschweren.

Man könnte deshalb auf die Idee kommen, zwischen den beiden Index-Varianten hin- und herzuwechseln, je nach Marktlage. Das wäre aber wohl eher eine Aufgabe für Profis und nicht für den normalen Anleger. Entscheidend ist daher, dass man überhaupt von der Existenz der gleichgewichteten Indizes weiß und sie in die Anlageentscheidungen als mögliche Variante einbezieht.

Was wären praktikable Lösungen?

Eine Möglichkeit, die Diversifikation zu erhöhen, wäre zum Beispiel zunächst auf großen marktkapitalisierten Indizes zu setzen, aber dies durch Investments in Nebenwerte-ETFs zu ergänzen. Auf diese Weise hat man die Möglichkeit, selbst zu entscheiden, wie stark man die kleineren Unternehmen gewichten möchte im Gesamtdepot. Eine Übersicht über interessante ETFs im sogenannten Small-Cap-Bereich findet man in diesem Beitrag.

Wem dass zu aufwendig ist, der könnte sich abschließend folgenden Index bzw. ETF einmal näher anschauen:

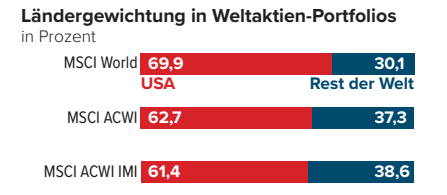

Der Indexanbieter MSCI berechnet neben dem MSCI World auch noch zwei weitere Weltaktien-Indizes. Der bereits erwähnte MSCI-All-Country-World-Index, kurz MSCI ACWI, investiert neben großen und mittelgroßen Unternehmen aus Industrieländern auch in solche aus Schwellenländern (Emerging Markets). Durch das Kürzel „IMI“ (Investable Market Index) erweitert sich das Universum um die Gruppe der Nebenwerte (Small Caps). Damit deckt der MSCI ACWI IMI gut 99 Prozent des globalen Aktienspektrums ab.

Das Konzept: Der MSCI ACWI IMI investiert aktuell in 9152 börsennotierte Unternehmen aus 23 Industrie- sowie 24 Schwellenländern. Auch hier wird nach Marktkapitalisierung gewichtet und somit stehen US-Techkonzerne wie Apple, Microsoft und Alphabet im Focus. Aufgrund der extremen Streuung kommen die zehn größten Indexwerte aber nur noch auf ein Gewicht von gut 16 Prozent (MSCI ACWI ca. 22 Prozent). US-Titel insgesamt haben nur noch einen Anteil von 61 Prozent (statt knapp 70% beim MSCI World) – auf Branchenebene gibt es keine großen Unterschiede. Die Effective Number of Constituents“ (ENC) liegt hier bei 214 Titeln.

Das Investment: Der Vermögensverwalter State Street Global Advisors brachte im Mai 2011 den SPDR MSCI ACWI IMI ETF (WKN A1JJTD) auf den Markt. Man nutzt dabei die physisch optimierte Replikationsmethode und kauft aber nur Aktien des MSCI ACWI IMI mit einem relevanten Gewicht (aktuell sind das gut 2000). Die jährlichen Kosten liegen bei gerade einmal 0,17 Prozent. Dividenden werden reinvestiert (thesauriert).

Klar strukturiert, stellt der

Autor verschiedene

Möglichkeiten vor, wie

defensive Anleger ihr Risiko

signifikant verringern oder

offensivere Anleger ihre

Renditechancen maximieren können..

Bitte den Disclaimer lesen